为什么2020年是气候风险报告的关键之年

随着投资者加大压力,要求它们应对和披露气候和能源转型风险,企业显然感受到了压力。但所有的组织机构都必须更好地预测这些因素将如何影响业务成果,因为那些不能回答投资者问题的人将发现,这些问题将开始影响他们的财务信誉。

积极的一面是,投资者预期与公司提供的气候风险信息之间的披露差距正在慢慢缩小。

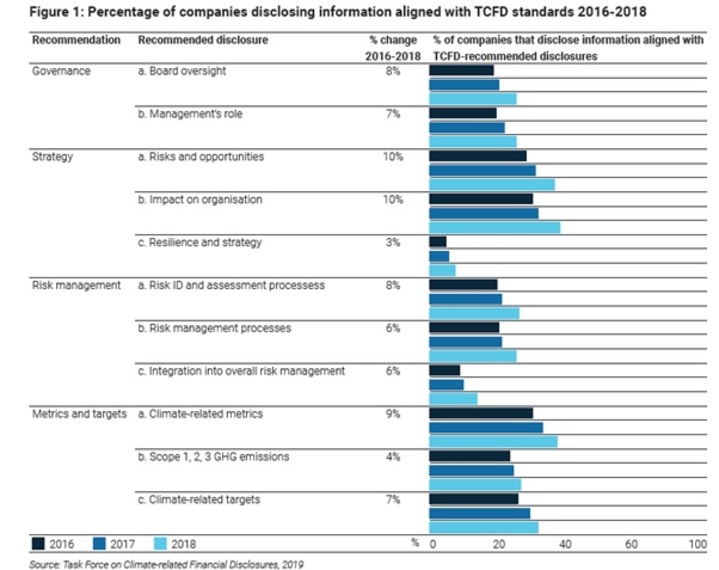

增加熟悉工作组的建议与气候相关的财务信息披露(TCFD)正在推动适度的势头:公司的比例(在所有行业)披露信息与TCFD标准增长了4%至10%在四个领域的业务在2016年和2018年之间。我们期望在2020年看到更大的一致性,因为其他组织将TCFD融入到他们的框架和法规中。

但是,公司在TCFD最重要的一个方面仍然失败:使用场景分析来预测未来风险对其弹性和战略的影响。

为什么场景分析滞后?

这主要有两个原因。首先,场景分析是困难和费时的。TCFD要求企业“描述不同气候情景(包括2摄氏度情景)对企业业务、战略和财务规划的潜在影响。”

但是选择哪种情况呢?然后,你如何将这些影响转化为财务影响,并最终将其结果(可能看起来非常接近猜测)整合到战略和计划中?

第二,调查疲劳症的流行。有一大堆不同的标准,每个要求的信息都需要大量的时间来准备。正确的做法是,高管们会质疑,为什么所有这些资源都被从核心业务活动中剥离出来,TCFD校准是否应该优先于其他报告基准。

金融信誉岌岌可危

对这些高管的反驳相当简单:预测未来风险是投资者和监管机构的关键,如果未能达到标准,将受到惩罚。

去年,马克•卡尼(Mark Carney)曾提出,如果企业不愿意加快步伐,可以强制TCFD报告。不到一个月后,新西兰开始就强制制度进行咨询。英国、澳大利亚、加拿大、法国、日本和欧盟紧随其后,而PRI的签署国将发现,从今年开始,他们的成员资格将取决于是否遵守TCFD。

显然,这不是一时的监管风潮,而未能领会TCFD建议的公司可能没有太多时间来把它做好。

尽管现在就说投资能力或信誉取决于TCFD的无缺陷披露可能还为时过早,但评级机构已经在利用气候披露和策略作为更广泛的公司治理的窗口。对投资者和监管机构来说,预测未来风险是关键,如果未能达到标准,将受到惩罚。

过去一年中,穆迪重新考虑了埃克森美孚(ExxonMobil)及其他公司的AAA评级,这一事实为一家公司实现其全球碳排放目标的努力规模将影响其信用评级提供了明确的指引。

这种风险已经从化石燃料公司扩展到那些不一定会排放大量碳的公司,而是为那些排放大量碳的公司提供了便利。2018年,穆迪(Moody's)确定了11个行业的评级债务总额为2.2万亿美元,面临碳相关评级下调的风险。

那么该怎么办呢?

花时间进行正确的情景分析,对于解决与气候相关的风险和影响相关的一些困难问题将大有裨益。询问投资者他们需要什么信息是很好的第一步,这有助于他们专注于真正重要的东西。

然后选择一个场景:TCFD建议组织分析一个2摄氏度的场景和至少一个以上的场景。这可以是一切照旧,按照你所在国家的《巴黎协定》承诺的排放轨迹,或者增加气候行动主义和诉讼,这取决于投资者的反馈或对你所在行业企业的最佳实践案例研究。

最后,将精力集中在特定的资产或业务活动上(最好是投资者感兴趣的活动之一),是在向整个公司扩展之前解决TCFD流程中的问题的有效方法。

遵循这些步骤可以减少恐惧因素,并帮助将场景分析从一个负担变成一个真正有效的工具。

这篇文章的原始研究发表在Verisk Maplecroft的杂志上2020年环境风险展望。

这个故事首次出现在: