综合报告作为战略倡议

组织经常花费不成比例的时间,专注于写作和出版综合报告,而不是更加困难的考虑,这将使报告对公司道德和负责任地提供更优越的方式财务绩效。

但是综合报告是源自强大的治理过程,一种对企业在社会中的角色有共同理解的文化,以及专注于环境,社会和治理(ESG)具有创造股东价值的最大能力和推动主要创新的问题。考虑以下:

- 一种信从贝莱德(BlackRock)首席执行官劳伦斯•芬克(Laurence Fink)到标准普尔500指数(S&P 500)成份股公司的首席执行官都表示:“随着时间的推移,要想产生可持续的回报,不仅需要更加关注公司治理,还需要更加关注公司目前面临的环境和社会因素。”从长期来看,环境、社会和治理(ESG)问题——从气候变化到多样性,再到董事会效率——会产生真实和可量化的财务影响。”

- 卡波斯管理委员会修订了它的全球治理原则(PDF)呼吁董事会“提供一份综合报告,将公司的历史业绩与背景联系起来,描述公司未来的风险、机遇和前景,帮助股东理解公司的战略目标,以及实现这些目标的进展情况。”

- 在研究a的过程中《哈佛商业评论》案例(PDF)关于诺和诺德的综合报告,一位投资公司合伙人解释说,从股价角度来看,诺和诺德没有获得溢价,因为它获得了企业报告奖。“人们不会为此多花半个百分点的市盈率;正是公司的综合报告方法推动了更好的收益和市场表现。”

这些要点侧重于综合思考 - 发展商业模式,战略和决策,使社会和环境涉及追求盈利和增长。

董事会是否会考虑广泛利益攸关方社区的关切?

建立综合思维的基础

治理

董事会在监督ESG绩效以及影响财务表现的情况下的作用是一个关键问题。董事会是否会考虑广泛利益攸关方社区的关切?在美国,国家公司法管辖该实体并界定董事会的信托义务。在某些州,董事只欠公司的信托税;在其他人中,责任是公司和股东。

When considering the corporation's impact on people who are not shareholders or on the communities where a company operates, "The United States is a ‘shareholder primacy’ jurisdiction, meaning that the primary focus of corporations is to return profits to shareholders. If stakeholder needs are considered, they are a secondary concern," stated the2015年信件中可持续发展的美国酒吧协会工作队(PDF)。

然而,允许董事会允许考虑公司对利益攸关方的影响的解释是均方面的,并允许在决策中大量纬度。这ABA可持续发展的工作队(PDF)还说:

“Though U.S. law has no mandate to consider stakeholder needs, directors have discretion to include stakeholders concerns in their deliberations. So long as their decisions serve a rational business purpose, directors may consider and act on issues concerning the company’s impacts on non-shareholders. The root of this discretion is the business judgment rule.

“一些人质疑,商业判断规则在多大程度上为管理层或董事会考虑股东利益之外的利益提供了保护。董事可以以保护公司社会营业执照的名义采取这些行动。”

这些美国律师协会的声明强化了这样一种信念,即董事除非考虑到所有利益相关者的利益,否则就不能真正代表股东。

公司与社团

Calvert Investments和George Serafeim教授的研究(PDF)探讨了平衡的估值影响,即同时创造股东和社会价值。他们发现ESG性能与更好的管理相关,并且更好的ESG性能反映在较高的预期增长和降低资本成本上。

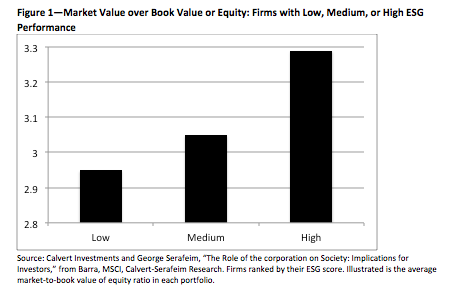

下图展示了公司的市场价值和ESG绩效之间的关系。ESG绩效较好的组织具有较高的估值(3.29倍于账面价值),而ESG绩效较低的公司的估值为2.95倍。Calvert-Serafeim认为,投资者愿意为这些表现更好的公司支付溢价,以期待更高的未来盈利能力。研究结果还表明,更高的ESG绩效与更好的管理或商业模式质量之间存在相关性。

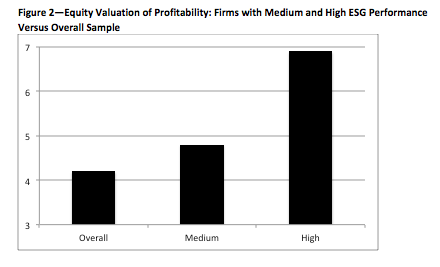

同时,图2中的该图表显示了股权估值基础上净收入的估值多项。样品中的所有公司都有四个盈利能力的平均值估值。但是,具有高ESG性能的公司具有七倍的估值倍数。这些结果支持对投资者预期更高的增长,并要求较高的企业绩效的组织的资本成本更低的信念。

资料来源:Calvert Investments和George Serafeim,“企业在社会中的角色:对投资者的启示”,来自汤森路透资产4,Calvert-Serafeim研究。企业根据ESG评分进行排名。

Calvert-SerafeIM研究发现ESG性能与更好的管理相关。更好的管理的一个属性是一种责任感,以便在课堂社会和环境绩效中获得卓越的市场回报,这应该是综合报告的核心。

唯物性与创新

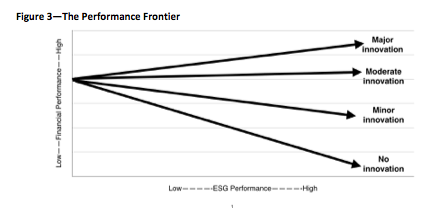

在他们对3000多家公司进行的计量分析中,教授Robert Eccles和George Serafeim发现“在没有大量创新的情况下,公司的财务表现因其环境,社会和治理(ESG)业绩而下降。同时改善两种性能,他们需要发明新产品,流程和商业模式。“这在图3中示出,下图:

资料来源:Robert G. Eccles和George Serafeim。“业绩前沿:以可持续战略创新。”哈佛商业评论,2013年5月。

这项研究的教训是,企业应该把投资集中在最重要(最关键)的ESG问题上,因为它们有最大的能力在商业模式、产品和服务方面进行创新。这是企业为股东和社会创造长期价值的唯一途径。

下一个步骤

采用综合报告是一项艰巨的任务。它建立在治理和文化的基础上,这种文化理解如何创建驱动长期生存能力所需的业务模型和战略。企业面临的挑战是从哪里开始。

一种方法是“只管去做”。对于一些组织来说,“做”可能意味着在下一个报告周期结束时发布集成报告的计划。对另一些人来说,“做”可能意味着一份原型报告,专注于治理、利益相关者参与、重要性、战略、风险和机会等关键概念。原型可以发布在内部网站上,以说明概念,并与高管和董事会审查内容。

无论哪种方法最适合你的公司,我们都鼓励你采取必要的步骤来改进你的报告,以有效地回应投资者和社会的期望。