根据美国政府最新库存在2021年新增的发电量中,太阳能将占39%,风能将占31%。

在目前的技术成本和政策激励下,可再生能源无疑是最便宜的发电资产建立和经营。新补贴风力发电的均等化成本是更便宜的比现在低成本天然气驱动的现有化石资产的边际成本还要高。(能源均等化成本(LCOE)是指每兆瓦时发电资产的生命周期成本。)公用事业规模的太阳能发电的LCOE实际上是对现有天然气发电的一种冲击。

考虑到这些数字,开发商急于部署可再生能源项目也就不足为奇了。然而,公用事业在这场竞赛中落后了,尤其是在太阳能方面。

受监管的投资者拥有的公用事业(欠条),公共电力机构和合作社拥有约55%美国2019年总发电能力和剩余煤炭发电能力的75%。但他们只拥有风能占15%,太阳能占11%.尽管可再生能源的成本很低,公用事业公司仍在继续提议建设新的化石燃料发电能力。

尽管风能和太阳能的价格更低,为什么公用事业公司还在继续投资化石资产?部分原因在于税收法规阻碍了公用事业公司有效利用联邦政府最重要的清洁能源激励措施。可再生能源的增长一直受到政策工具的推动,比如针对太阳能的投资税收抵免(ITC),以及针对风能的生产税收抵免(PTC)和ITC。这些激励措施提供了一种信贷,资产所有者可以使用这种信贷来抵消他们欠政府的税款。

对公用事业的反常激励

然而,ITC和PTC很难被公用事业公司使用。非盈利的公共电力机构和许多合作公用事业机构根本不纳税,因此他们没有什么可以用税收抵免来抵消的。大多数以营利为目的的公用事业公司都利用了以前的税收优惠特别是过去20年里,国会为应对经济衰退而反复推出的奖金折旧措施——而且已经可以用前几年结转的净经营亏损来抵消未来多年的应税收益。即使以营利为目的的公用事业公司可以利用税收优惠,一项被称为“税收正常化”的法律限制要求它们为投资者保留ITC的好处,而不是将其转嫁给客户。其结果是错误的:旨在加速清洁能源转型的相同税收激励,却导致公用事业公司抵制转向太阳能和风能。

即使以营利为目的的公用事业公司可以利用税收优惠,一项被称为“税收正常化”的法律限制也要求它们为投资者保留ITC的好处,而不是将其转嫁给客户。

公用事业公司必须在能源转型中发挥主导作用。美国要实现其承诺,就必须实现拜登总统提出的到2035年实现100%清洁电力的目标50 - 52%的温室气体减排到2030年低于2005年的水平。尽管2021年可再生能源的部署规模令人兴奋,但总统的清洁电力目标需要更快的速度。通过适当的激励,公用事业可以推动可再生能源的增长,以实现拜登的气候变化政策目标。

我们构建税收激励机制的方式有两个简单的改变,可以释放可再生能源的部署,以必要的速度实现这些雄心勃勃但至关重要的目标:

- 取消ITC的税收正常化,并允许PTC代替ITC

- 提供直接纳税抵免

取消ITC的税收正常化,允许PTC代替ITC

归一化是税法中的一项法律限制,迫使受监管的借据将ITC的利益主要留给其投资者。客户只被允许获得信贷金融价值的一小部分,随着太阳能资产的长期运行,信贷价值会逐渐减少。相比之下,不受监管的实体,如可再生能源开发商,可以根据市场竞争,将ITC的好处自由地传递给他们的客户,这是一种更经济合理的平衡投资者和消费者利益的方式。简单地说,因为不受监管的开发商不受规范化限制,他们可以以更低的价格出售电力,即使在技术和资本成本相同的情况下。

这一定价劣势与卖电的借据一致近5000万家庭和700万企业账户在除内布拉斯加州以外的所有州,反对发展太阳能。公用事业的反对可以用受监管的借据如何做出投资决定和赚取利润来解释。在欠条建设发电厂之前,它必须向监管机构证明,考虑到相对于其他所有权选择的成本,投资是审慎的。正常化规则使公用事业拥有的太阳能项目对纳税人来说更昂贵,因此不太可能与第三方资产竞争,后者可以在不受正常化惩罚的情况下定价。

第三方太阳能收购协议对借据没有吸引力,借据通过投资和拥有资产为股东赚取利润。因此,iou缺乏加速太阳能部署的财务动机。即使某一借据的母公司拥有一家不受监管的太阳能开发商,其投资者也可能对资产从低风险受监管业务转向高风险不受监管资产持负面看法。在这种情况下,抵制向太阳能的过渡可能最有利于借据的财务利益。

取消对ITC的税收正常化限制将重新调整激励措施,使太阳能开发对借据有利。这个简单的改变可以有意义地加速美国实现气候目标的进程,并降低全国人民的电力成本。

提供直接纳税抵免

直接支付是一种财政机制,允许公用事业公司从政府获得现金支付,用于支付资产(或如果资产所有者是纳税人的话)获得的税收抵免的价值,而不考虑当前的税收能力。

根据现行法律,企业只有在没有税收抵免的情况下,才能从ITC和PTC获得现金收益。否则,积分必须结转以备将来使用。RMI财务披露分析显示,在2019年,美国欠条加在一起的税收责任足以每年新建不到400万千瓦的太阳能和存储设备——仅够取代一到两座燃煤电厂。

欠条纳税如此之少的原因在于,在过去20年里,政策制定者制定了“奖金贬值”条款,以鼓励投资,抗击衰退。这些规定允许公司立即从其收入中扣除部分或全部对新资本资产的投资,以计算当年的税收。因此,越来越多正在建设资产的公用事业公司报告了巨额的税务净亏损,这可能会抵消它们未来多年可能获得的任何应税收益。

为超过25%的美国客户提供服务的非营利公用事业公司认为,与类似的营利性公用事业公司(无论是否具备纳税能力)相比,转向清洁能源的经济效益要低得多。

因此,公用事业公司往往不欠足够的税,看不到从现有的ITC和PTC立即现金收益。这种不利的现金流影响会对公司的信用产生负面影响吗反过来,也损害了股东的利益。根据各州的监管实践,公用事业公司无法有效利用税收优惠反而可能导致其客户从税收优惠中获得的价值大幅减少。不管怎样,信贷的政策意图——降低清洁能源的成本——都被削弱了。

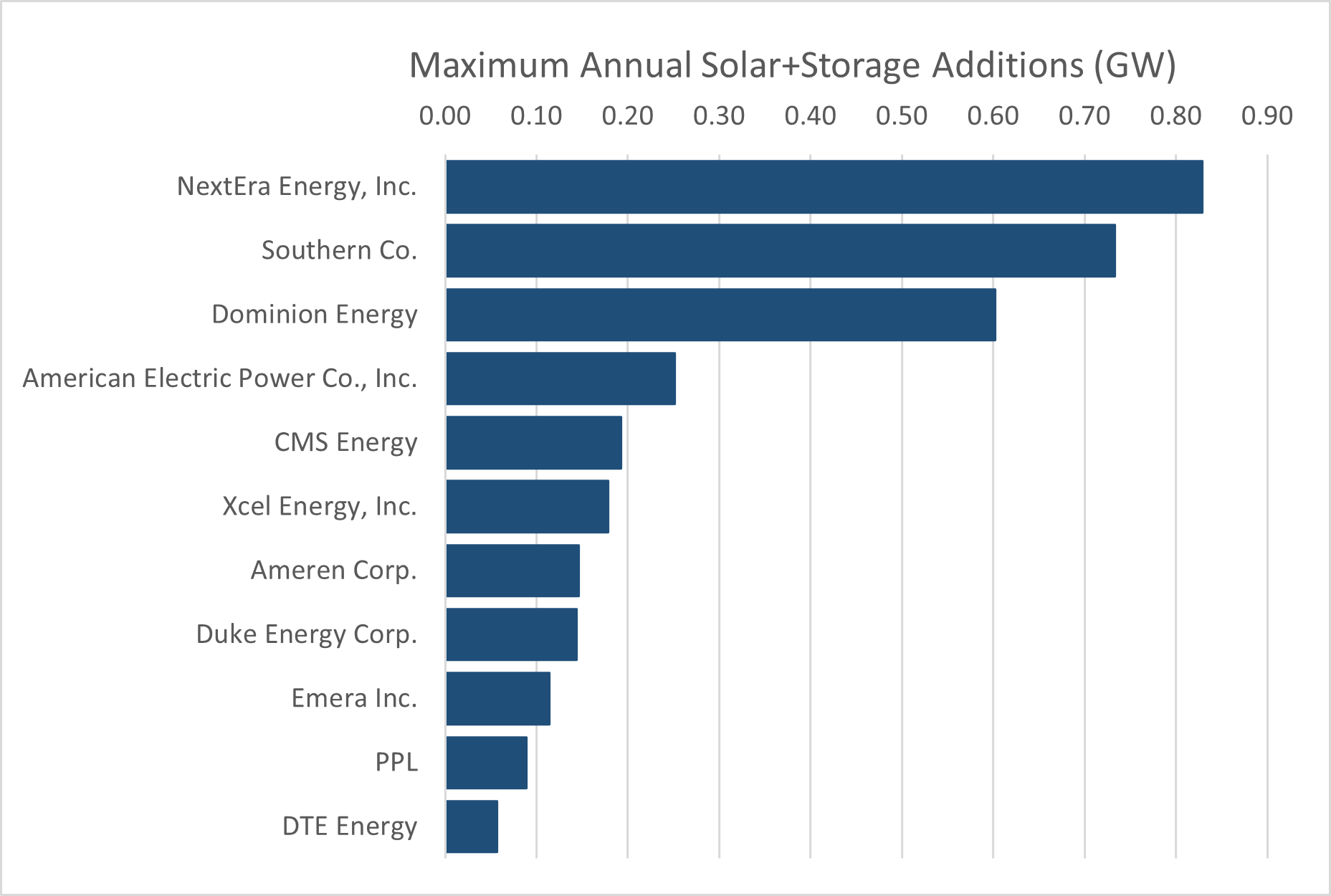

表现出1。监管我投资者所有的公用事业公司在2019年承担了足够的联邦税收,足以建造4GW的太阳能和存储设备。我们将伯克希尔哈撒韦能源公司排除在这一分析之外,因为在公用事业控股公司中,它的独特之处在于,其母公司背负着重大的联邦税收责任,可以利用ITC和PTC的优势。资料来源:FERC表格1,RMI分析。

公用事业公司可以从第三方开发商或税收股权投资者的合作伙伴那里购买清洁能源——大型金融机构或企业机构已经找到了向可再生能源开发商出售其税收义务的市场——从而为客户实现税收优惠带来的好处。然而,第三方所有权和税收股权往往会带来更高的融资成本,从而减少了可以转嫁给客户的税收优惠。此外,这些安排与公用事业公司的核心业务模式不相符,后者的核心业务模式是逐步配置资本。

公共电力机构和许多合作公用事业公司出于不同的原因处于类似的情况。作为非营利机构,这些公用事业根本不能直接利用税收优惠。相反,这些公用事业必须依赖私营开发商和投资者,他们可以申请税收抵免来资助清洁能源。作为私营实体,它们的资本成本远远高于非营利性公用事业公司用于资助化石能源资源的政府债务。这种资本成本惩罚显著降低甚至消除了通过税收优惠补贴的清洁能源的相对成本效益。因此,非营利的公用事业公司为超过25%的美国客户提供服务使用清洁能源带来的经济效益要比类似的营利性公用事业公司(无论是否具备纳税能力)低得多。

直接支付将消除这些差距。它还将显著提高公共电力、合作和投资者所有的公用事业公司的能力——它们共同承担着电力行业80%的煤炭排放——在向廉价、无碳电力转型的过程中为客户节省成本。