规划一个成功的项目TCFD:气候战略

由三部分组成系列的第二部分。第一部分,可以发现这里。

如果关键利益相关者真正致力于支持金融稳定理事会的目标TCFD披露,它们必须承诺第一气候变化纳入公司的内部管理流程。这个内部活动,以增强公司的能力应该先于外部报告。“如果你要谈谈话,你必须先向前走。”

通过政策选择工作开始。(更多的是在第三部分)。这将通知规划的活动如下所述。然后,开发气候风险和机遇融入公司现有的治理,战略规划,风险管理和内部控制框架的计划。

治理

将气候变化风险和机遇转化为具体重点板级参与和问责制的公司治理框架。这可能是必要的第一步,以获得买入关键的内部利益相关者。

提升气候变化对董事会治理水平是,当一起考虑,提出了独特的挑战,需要一个战略方针,以风险管理与气候相关的金融风险的独特元素合理的。按照英国审慎监管局的银行的起草监督声明,与气候相关的财务风险:

- 影响深远的广度和幅度。从物理和转型的风险因素,金融风险是相关的业务,部门和地区的多条线路。因此,他们的金融系统上的全部影响可能比其它类型的风险更大,并且是潜在的非线性的,相关的和不可逆的。马克·卡尼,英国和FSB主席的行长,此前曾警告说,气候变化可能对金融体系“灾难性的影响”。

- 不确定和延长时间范围。具有财务风险时可以实现的时间跨度是不确定的,其全部影响可能结晶当前许多商业规划视野在什么卡尼呼吁外“视野的悲剧”(PDF)。此外,过去的经验未必是未来风险的一个很好的预测。

- 可预见的性质。虽然确切的结果是不确定的,有高度的确定性,从物理和过渡风险因素的某种组合的金融风险就会发生。

- 依赖于短期行动。未来冲击的幅度将至少部分地被今天所采取的行动决定。这包括由政府,企业和其他一系列行为者的行为。

具有深远的广度和幅度的定义金融风险并不是专门针对个别企业,但不是全身性(或“宏观审慎”)。该FSB承认气候变化是一个系统性风险对公司治理的重要意义。

例如,与气候相关的金融风险,有理由1)干预,宏观审慎监管成为监管的银行和保险公司的管理,的特殊性质,其会随着时间的推移影响他们的客户在非金融部门;2)干预非金融企业的被动基金经理,如贝莱德,先锋,道富银行和富达的管理,因为虽然这些资金可以分散掉公司特有的风险,他们也不能够分散系统性风险。

这些大型机构投资者既有的权力和动机开车公众公司,以改善气候战略和信息披露。

战略

应对气候变化纳入了公司现有的战略规划和分析过程。通过获取战略规划,CFO和CSO的公司的董事在同一个房间开始。与现有的工作流程,并允许这些发展和日益成熟。

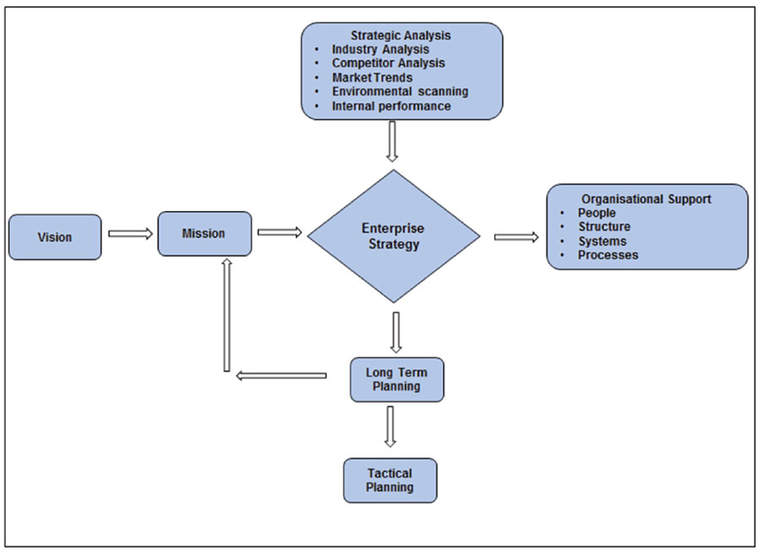

如下文所示,企业战略规划通常遵循一个逐步的过程,包括:

- 战略分析(内部和外部)

- 本组织面临的关键问题识别

- 具有战略眼光的发展,阐明了未来

- 任务说明,设置组织的根本目的

- 企业战略的制定

- 基于企业战略运营规划编制

该PESTEL(政治,经济,社会,科技,环境和法律)的方法被广泛用于战略分析,以确定长期在企业和行业内部和外部的发展趋势。气候变化提出的PESTEL风险的每一个元素。通过承认气候变化作为一个企业特有的和系统性的外部风险都增加了企业的抵御气候变化的开始的金融风险。

然后,继续通过预测未来可能发生的情况,并相应地调整策略,以减轻气候相关的风险。

情景分析是广泛用于开发在外部和未来的环境中固有的不确定性的理解和检测的替代策略的稳健性对大范围的可能的未来的一个工具。利用情景分析,评估与气候有关的金融风险,对公司目前的业务战略的影响,并告知风险识别过程。使用多个场景跨越一系列的成果上过渡到低碳经济以及一系列气候变化情景从而增加物理风险。在适当情况下,包括短期和长期的评估。

情景分析的结果将提供给该公司的选择进行评估。例如,可用选项的矿业公司可能包括无为(现状),寻求持续改进的机会或进行阶跃变化,可以采取打开一个新矿,扩大现有业务,承包当前操作或关闭矿井的形式。矿业项目的特点是投资,或者是部分或完全不可逆的,在从决策到矿山和矿业投资之间的投资和长期滞后的未来回报的不确定性。这些特性需要考虑改变我的生活的过程中,尽量减少下行风险,并最大限度地提高任何上攻机会的能力。这是实物期权的境界,这值的灵活性,以适应新的条件(见,例如,实物期权分析:估价战略投资工具和技术决策[PDF])。

有效的战略制定和执行的一个关键因素是利益相关者参与。由于需要对金融市场的支持,为公司实现其愿景,有效的财务公开和参与的投资者 - 除了给员工,客户,供应商,监管机构和当地社区 - 是战略规划的一个极其重要的方面。该TCFD建议为对企业管理者和投资者之间的气候战略参与一个剧本。

风险管理

应对气候变化纳入了公司现有的风险管理框架,在与该公司董事会批准的风险偏好。

与气候相关问题上的坚定的财务影响是通过管理这些风险(即减轻,转移,接受或控制该公司暴露在特定的气候相关的风险和机遇,其战略和风险管理决策驱动),抓住这些机会。

识别问题,评估潜在影响,并确保材料的问题,反映在财务文件可能因特别挑战:气候相关问题的限制内部知识;倾向注重短期风险;并在评估气候相关的风险和机遇的潜在财务影响的难度。

为了协助此项工作,表1和表2中TCFD最终报告(PDF)提供与气候有关的风险和机遇及潜在财务影响的例子。

内部控制

准备测量,监测,气候变化整合到公司现有的内部控制框架的管理和打击这些目标对公司的气候相关目标报告和性能。

适当的信息和报告系统,内部和外部,将需要给董事会,管理层和外部利益相关者合理保证:

- 该公司的气候相关的财务信息披露将是可靠的;

- 该公司的既定气候目标将得以实现;和

- 公司将遵守适用的气候相关的法律和法规。

每个这些内部控制目标是简要讨论如下。

1.财务报告。认识到气候相关的财务披露担保的同样级别的公布的财务报表,它们是否包括在该公司的主流财务文件或其他地方。未申请过气候有关的财务报告相关内部控制可能导致证券和会计欺诈指控。见,例如,投诉在纽约诉埃克森(PDF)(指控欺诈有关埃克森美孚的报道使用了代理碳成本)和上运动,以在拉米雷斯v辞退。埃克森美孚(PDF)(有关指控利用战略规划和项目的经济评估代理碳排放成本重大错报)。

Consider the potential interconnectivity of climate-related financial disclosures with existing financial statement and disclosure requirements under applicable rules of securities regulators, such as the U.S. Securities and Exchange Commission, and generally accepted accounting principles issued by accounting standards boards, such as the Financial Accounting Standards Board and the International Accounting Standards Board. Pay particular attention to matters concerning materiality, risks and uncertainties, contingent liabilities, asset impairment, asset retirement and environmental obligations and extractive industry reserve classification.

确定是否该公司的气候相关的财务信息披露将(或应该)包括独立财务审计的范围之内。想想也是这种披露是否可以足够复杂的或主观的和潜在材料的财务报表,以保证专家的特别技能或知识来开发适当的审计证据。

2.内部管理。将需要新的信息和报告制度,以确保内部决策与公司的气候战略和风险管理流程一致。预计需要新的目标和衡量标准,以评估气候相关的风险和机遇,以及利用现有的新途径财务指标。例如:

- 一个企业的气候战略和目标,可能需要它来衡量和跟踪过去和展望未来的适用范围1,范围2和,如果合适的话,范围3温室气体排放量,碳强度,代理的碳价格,能源结构,能源强度和水的使用。

- 企业可以利用情景分析模型对关键财务指标气候变化的潜在未来影响(例如,EBITDA利润率和对矿业公司运用资本回报率)。

为了避免混淆,制定明确的政策(通过员工培训加强)来指定何时和这些指标是如何在不同的决策环境中使用,如长期供应,需求和价格预测,资本预算,项目的经济性,石油储量分类和减值测试。

3.遵守法律。也可能需要跨越多个司法管辖区的新的信息和报告制度,以确保遵守环境法规,如温室气体排放报告制度,排放总量管制与交易制度和碳税。