现在是时候给了可持续的基础设施和其他“真实资产”仔细一看资金

据国际能源机构(IEA),3.5万亿$清洁能源的投资,每年需要到2050年,以抵消碳排放量的上升。与此同时,在全球基础设施投资不足限制了关键资源,如能源,卫生和供水可靠的访问。

最近的一项研究,“实物资产投资影响的财务业绩(PDF),”由剑桥协会(CA)和全球影响力投资网(GIIN)进行显示,在实际资产的影响基金的投资可以获利解决这两个问题,并帮助提高数十亿人的生计。

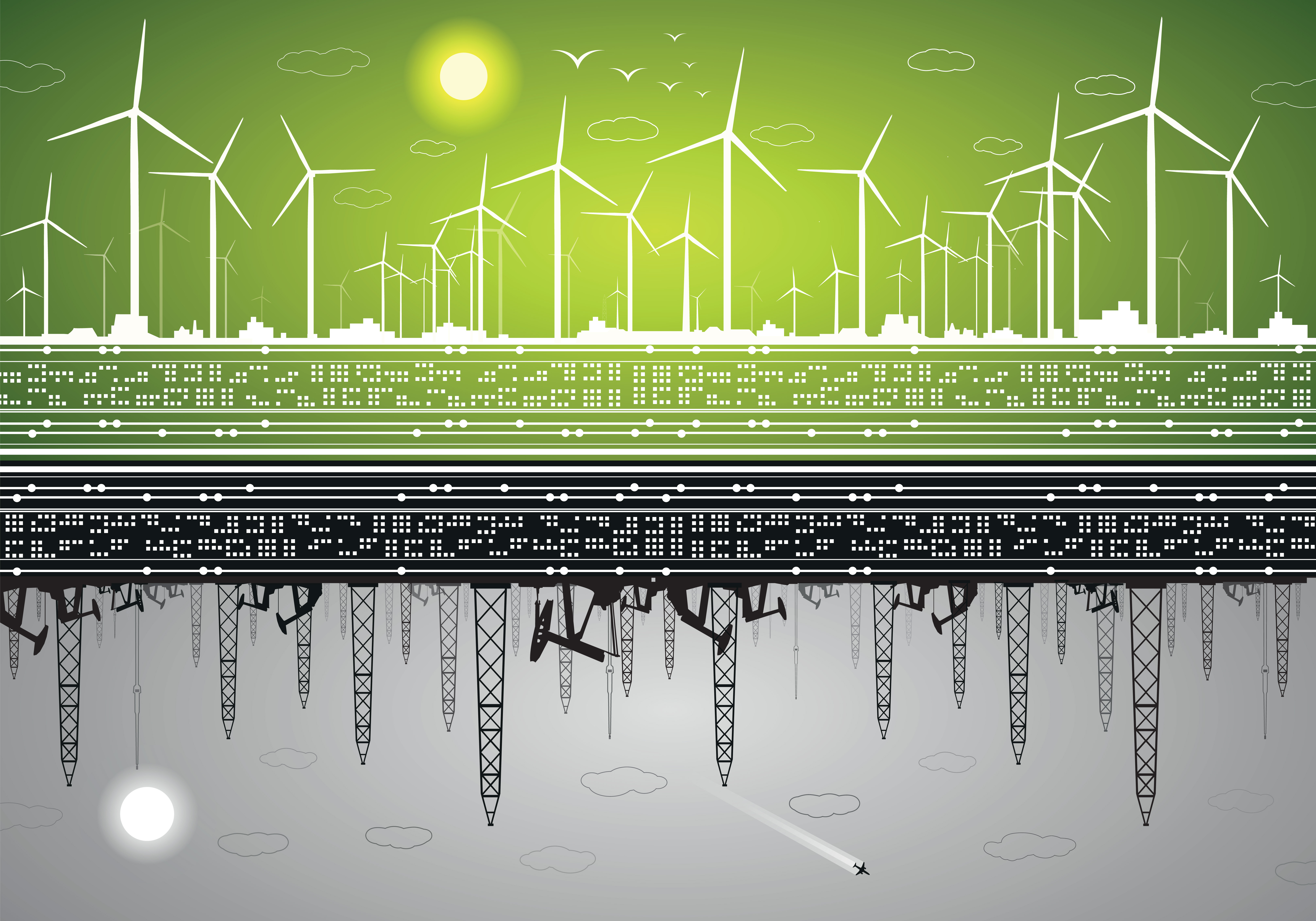

近年来,新的资产类别已经出现,使投资者对于同时追求金融和气候目标的各种选项。这些选择包括清洁能源的共同基金;绿色债券发行;环境,社会和治理(ESG)-focused交易所买卖基金(ETF);和“绿色”真正的资产。

每种媒介投资者提供了一组不同的投资标准,随着过渡到低碳未来平衡的经济回报。

由于2008 - 2009年的金融危机,键切换驱使投资者对实物资产,如基础设施,房地产和农业向上。这种增长也有真正的资产影响的资金,可以包括经济适用房,高效性和可持续的基础设施需求的增加。

实物资产产生可预见的现金流和长期资本利得,虽然他们是非常困难的,从财务的角度来看走动。实际资产与其他资产类别之间的主要区别在于实际资产的价值来自于它自己的属性,而不是作为像股票或键是在另一资产上的权利要求。

在CA / GIIN研究表明,实际资产的影响基金的财务回报密切跟踪那些传统的投资,并在某些情况下超过他们。

马特勒布朗,在JP摩根OECD基础设施投资的首席投资官说,他认为越来越多的投资者对实物资产的更广泛的类别食欲由于强劲的性能和相对不相关的回报。

“房地产直接投资捕捉经济的一个重要部门,往往是在传统的60/40 [股票/债券分配]代表性不足与基础设施投资相关的诸多风险 - 包括操作风险,天气风险,人口风险和监管风险 - 不像在传统的60/40投资组合中的风险,”勒布朗说。这些资产可以提高投资组合的弹性。

大部分冲击集中资金解决诸如资源短缺和气候变化的关键问题。这是在对比的是通常侧重于更多的资源密集型产业的常规资金。

影响联实际资产可以使用可持续的做法作为价值创造的关键杠杆进行管理。利益包括利用可再生能源资源,提高劳动生产率和货币化的环境管理满足不断增长的人口的能源需求。

为了满足日益增加的投资者的兴趣,最近的一些事态发展时有发生。CA推出了几款真正的资产影响力投资基准,跟踪的回报,大小800余对资金的影响,为投资者提供一个标准来衡量其他可持续发展和常规投资。实物资产和其他资产类别之间的主要区别是,他们的价值是依赖于自己的属性,而不是作为像股票或债券是另一个资产的索赔。

影响网络已经发起了一项重大的营销努力转型的一些由世界上最富有的家庭真正可持续发展的战略资产持有的35万亿财富$。

马克Widger,在温室物业公司管理合伙人,他说,复杂的影响的投资者提供了多样化的投资组合,提供了实物资产类能力显著增长。

JP摩根的勒布朗同样认为,资产管理公司的纳入可持续的商业惯例,坚持ESG标准的能力可以为他们提供在筹款优势。

勒布朗说,“这是有道理的,作为ESG原则和财务表现一般如影随形:善政是有效的公司治理至关重要,同时了解社会和环境的影响,可以帮助企业更好地与外部利益相关者参与”

最近在实物资产投资冲击的势头,出现由CA / GIIN研究,涵盖55把真正的资产影响资金从1997年至2014年分为三类论证的结果有道理:木材;房地产;和基础设施。

该报告的要点包括:

- 可持续木材资金产生的5.9%相比于传统的木材资金回报3.3%回报(IRR)的内部率;

- 在房地产行业影响的资金经历了比传统的基金震荡走低,尽可能多的下跌或上涨潜力既不产生;

- 基础设施为中心的冲击所产生的资金广泛的性能具有0.3%的汇集净IRR相比基础设施资金的更广泛的宇宙的2.5%IRR。

类似于已经看到了私募股权投资的结果,由CA / GIIN进行的研究证明了投资基金经理选择的重要性。

而近一个在记录的内部收益率大于10%的研究4个影响的基础设施基金,底部的三只基金产生了比负15%的内部收益率较低的。类似的趋势出现在房地产为重点的冲击资金,其中前25%优于传统的资金,但中位数为低。

在报告的其它趋势表明,影响较小,集中实物资产的资金往往都在其类别和常规资金的更广阔的普遍表现优于规模较大的基金。

在木材,低于1亿$的资金退回的8.9%的内部收益率与比较基金的4.8%的组合回报。5000万以下$类似,房地产资金的影响相比于类似尺寸的常规资金的6.3%回报率回到10.2%。根据亿$的基础设施为重点的基金录得11.7%汇集IRR相比,传统的基础设施基准的回报5.3%。复杂的影响的投资者提供了多样化的投资组合,提供了实物资产类能力显著增长。

在CA / GIIN报告还确定了近四分之一的影响基金专注于实物资产,根据两个跟踪可持续资金的主要数据库。这使得真正的资产为重点的战略影响力投资中最大的机会集之一,排名第三位,仅次于私募股权/风险投资和私人债务。

真正的资产影响力投资的宇宙可能比一些什么被归入大。Widger说,他相信许多房地产投资者参与影响力投资,而不必考虑或意识到他们的资金落入这样的范畴。随着ESG标准的提高,“影响力投资的演变有机发生。”

真正的资产策略的社会和环境目标紧密地支持联合国可持续发展目标,尤其是涉及到减少气候变化的影响。作为创造价值的工具使用竞彩足球app怎么下载的可持续性,使真正的资产投资影响创新的金融期权,以应对气候变化,并导致低碳未来。

Widger认为,在近期和长期的真正的资产影响力投资增加的增长。然而,仍有待观察投资者是否将集中于明确的影响,重点投资或更多的“传统”投资这个节目坚持ESG原则,勒布朗说。

这个故事最早出现在: