以下是共同基金巨头对与气候有关的股东提议的看法

几乎所有的气候科学家和地球上的每一个政府(除了一个)都同意,社会面临着由人类引起的气候变化带来的巨大风险。你的共同基金公司、投资经理或401(k)基金经理是否同意风险是严重的,并延伸到他们投资组合中的公司?

对于气候变化风险企业的概况,并就应该披露什么,看到的金融稳定委员会的报告和建议工作队与气候相关的财务披露(TCFD)前纽约市市长迈克尔·布隆伯格(Michael Bloomberg)担任主席。这些风险已经转化为影响的例子包括破纪录的大西洋飓风和北美的森林大火。机遇包括价格暴跌以及可再生能源的爆炸式增长电动车在全球范围内。

沃伦•巴菲特(Warren Buffett)明智地指出:“只有当潮水退去时,你才会发现谁在裸泳。”But we now know the tide is coming in, literally and metaphorically, as seas rise and rain falls in feet instead of inches. The risks from climate change to financial markets and companies are widespread. As the credit rating agency Moody's最近警告,甚至市政债券投资者和发行人有足够的担心与气候变化。

每一年,基金的Ceres合作伙伴投票排名根据他们的大力支持与气候有关的股东提案进行了最大的共同基金公司。(参见方法记在博客了解更多详情的结束。)的大新闻是,四个前10大资产管理公司,合计占所管理的128000亿$的资产,投票通过气候提案首次。这一点意义重大。前十大资产管理公司中,有四家首次投票支持一项气候提案。这四家公司管理的资产总计达12.8万亿美元。

所有的基金公司每年都对气候相关股东提案进行了投票。这是他们的法律受托责任表决,什么是他们的客户的最佳经济利益引导。

因为许多股东提议要求公司披露与气候相关的风险或降低风险的策略,共同基金公司,投票反对大多数或所有的提案都是容易受到指控,这是无视或否认气候变化对业务的影响和全球经济的分析来确定它的代理投票。(如果基金经理在委托投票中忽略了这些问题,这是否意味着他们在投资时忽略了这些问题?)

因此,值得注意的是,在2017年,五家资金管理公司仍然没有投票支持一项与气候相关的提议:美国世纪;Cohen & Steers;博特公司;先锋;和普特南。

通过这种投票方式,这些公司发出了一个信号,即它们认为,如果投资组合中的公司避免披露与气候变化相关的深远风险和与气候解决方案相关的机会,将符合客户的最佳利益。这种做法有违常识。在去年的博客在共同基金委托投票中,我们探讨了这种投票行为的可能解释——每一种解释都不充分。

2017年更大的新闻是,哪些大型资产管理公司首次投票“支持”一项与气候相关的提案。第一家上榜的基金(以及它们根据管理的资产规模在全球排名的基金)是:贝莱德(排名第一)、先锋(排名第二)、富达(排名第四)和美国基金(排名第八)。

共同基金行业的沉睡巨人都意识到了气候风险。我们认为,这在他们的代理投票,在他们的约定/对话(PDF)与那些提高气候风险的公司合作,并在他们的公开声明中提及背景文件(PDF)。气候风险被公认为影响金融风险和收益的主流问题。巴菲特聪明地注释:“只有当潮水退去的时候你发现是谁在裸泳。”

什么是最大的资产管理与气候相关的股东提案的表决的实际影响?更高的选票,与气候相关的建议,甚至是多数选票,更容易得多,因为这四大资产管理公司共同持有许多公司的股份的约10%至15%。

事实上,2017年生产对气候变化的股东提案进行了第一多数票在石油和天然气公司和电力公司。要求的建议,该公司发行的情况下对业务的影响在全球平均温度上升超过2摄氏度以上工业革命前的水平保持的分析。这些名字的缩写是“二度方案”(2DS)的建议。(由于巴黎协定的一部分,所有国家都同意限制全球平均气温上升到“远低于” 2摄氏度,美国仍然是技术上来说,该协议至少要到2020年11月4日才能签署下届总统选举后,有一天。)

2017年2DS提案的多数票为:62.1%埃克森美孚, 67.3%西方石油公司电力公司的比例为56.8%PPL公司。虽然没有法律约束力,多数的选票放在企业带来巨大的压力,以解决该决议提出的问题。这是一个特别危险的举动为公司董事会忽略其大部分股东。上述25%的选票,即使对申请企业显著的压力,以解决提案提出的要求。

12月11日,埃克森美孚同意发行已接受了多数表决去年春天的建议要求披露,经申请纽约州审计长办公室和英格兰教会和由投资者管理着超过10万亿美元的资产。

埃克森美孚的新披露将是在一个庞大且迅速扩大的石油储备的背景下发布的坚实的经验证据表明环境和社会的大趋势,如气候变化,可以影响财务业绩。许多全球最大的投资管理公司已经看到了这种联系要求公司在他们的投资组合公开和应对风险。这是一个显著的信号,从它们的主人的公司,他们必须采取行动应对气候相关的风险和机遇。

尽管这些多数票在投资者中产生了积极的势头和兴奋,让我们加上一些谨慎的话,把多数票放在背景中。

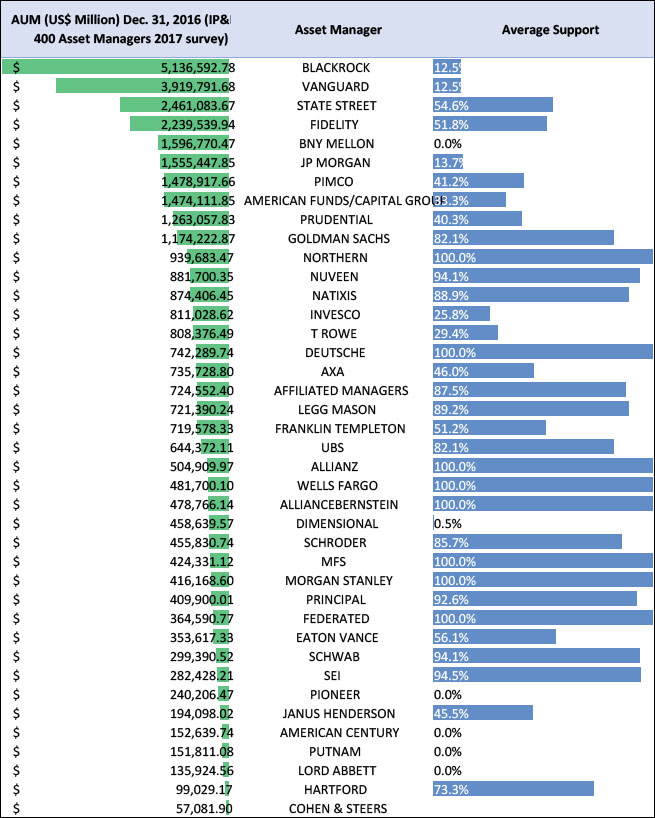

在2017年的代理期,大约90个与气候相关的股东提案参加公司年会投票。提案要求企业在一系列问题上采取行动,包括设定温室气体减排目标、减少甲烷泄漏和发布可持续发展报告。竞彩足球app怎么下载17个提案要求2DS分析。表2显示了40家最大的资产管理公司各自投了“赞成票”的决议所占的百分比。

贝莱德和先锋集团各自只支持两项决议(埃克森美孚和西方石油公司都投了赞成票)。这些是他们支持的唯一与气候相关的提案(90个提案中)。

因此,尽管这是一个重要的突破,为国内最大的两家资产管理公司的最终投票的气候提案,他们的客户和其他投资者应继续敦促这些公司以支持其他与气候相关的股东建议公开和投票讲出来哪里有是一个强有力的商业案例。

事实上,从他们自己的股东和客户的压力可能在金融市场气候风险(见上文提及TCFD)的主流化既说服发挥了重要作用,沿黑石和先锋开始投票气候的决议。两家公司都收到了一封要求对气候变化的代理投票的审查华登国资产管理公司申请在2017年股东决议。瓦尔登退出这两项提议,以换取承诺由公司来处理请求。

到目前为止,在2018年代理投票季,共有三份决议提交给了共同基金公司,要求对代理投票政策进行审查:纽约银行梅隆公司(由好友受托日提交),科恩和斯蒂尔斯(由Walden资产管理公司存档)和T. Rowe Price的(先知资产管理公司备案)

华登资产管理公司(Walden Asset Management) ESG股东参与主管蒂姆•史密斯(Tim Smith)指出:“我们认为,大型共同基金和投资公司最近在投票上的变化,表明它们正扩大与持股公司在气候变化方面的合作。”与此同时,那些刚刚开始使用自己的声音和投票权的共同基金和投资管理公司,将不可避免地受到自己投资者和客户的压力,要求它们成为更加积极主动的领导者。”

它们对气候风险代理投票参与大型资产管理公司另一位领袖是帕特Tomaino,在泽文资产管理社会责任投资的副主任。他这样说:“气候变化对投资组合的风险是一清二楚,被科学证实和蓝丝带委员会开发的投资者现在必须采取行动的信息 - 通过深入到企业,通过与公众沟通关于气候变化,并通过合理的股东提案进行了投票自觉是督促企业走向进步和透明度。总之,大的投资公司需要加强和明智地使用工具箱中的应对气候变化的每一个工具“。共同基金和投资管理公司刚刚开始使用自己的声音和投票权,它们将不可避免地受到自己投资者和客户的压力,要求它们成为更加积极主动的领导者。

Fundvotes.com创始人杰基•库克(Jackie Cook)总结道:“大型资产管理公司通过委托投票拥有相当大的权力。这应该通过促进与气候相关的财务信息披露和强大的董事会层面的气候能力,来训练资本市场避免气候引发的灾难。”

方法

每个资产管理公司的支持度是通过计算得出的,对于资产管理公司运营的每个基金,每个决议的“赞成”、“反对”或“弃权”的投票百分比。然后,每个基金的支持水平被资产管理公司提供的共同基金(或其他投资工具)家族平均,以得出它们对ceres跟踪的气候相关决议的总体支持水平,这些决议在每个代理季节由资产管理公司投票表决。

刚才描述的方法与我们去年使用的方法稍有不同。因此,对于一些公司来说,2016年的支持水平与我们去年发布的支持水平有细微的差别。这一改变针对的情况是,一家资产管理公司以不同方式投票支持同一项决议——例如,一家共同基金投了“赞成票”,而同一家公司内的另一家共同基金投了弃权票。去年,如果一家资产管理公司有75%或更多的基金投了“赞成票”,那么这家公司就被认为是投了“赞成票”。

这个故事最早出现在: